Êtes-vous investi émotionnellement?

Les pionniers de la finance comportementale ont relevé les tendances émotives qui poussent les investisseurs à prendre des décisions financières imprévisibles et souvent nuisibles. Des sentiments comme la crainte, la cupidité ou l’excès de confiance, peuvent pousser même l’investisseur le plus averti à prendre des décisions sur le coup de l’émotion. Le présent article se penche sur la façon dont les biais comportementaux inconscients les plus courants peuvent influencer vos décisions en matière de placement et sur les mesures à prendre pour les maîtriser.

1. Aversion au regret

L’aversion au regret désigne notre tendance à prendre une décision par peur de regretter ce que nous avons fait (ou ce que nous n’avons pas fait); cette tendance s’exprime dans notre vie de tous les jours, par exemple lorsque l’on achète impulsivement un article en vogue ou l’on participe à une activité sociale simplement pour ne pas manquer le bateau. Les investisseurs n’échappent pas à cette anxiété, qui pousse parfois certains à acquérir des placements même s’ils ne s’alignent pas nécessairement sur leur tolérance au risque. On n’a qu’à penser à la frénésie entourant les cryptomonnaies, qui se nourrit en grande partie de la crainte des investisseurs de passer à côté d’une occasion « au potentiel illimité ». Malheureusement, bon nombre d’investisseurs qui ont succombé à cette fièvre ont essuyé des pertes importantes avant d’être forcés à vendre leurs cryptomonnaies à des prix extrêmement faibles pour limiter leurs pertes, incapables de supporter les risques en cause.

Que pouvez-vous faire?

- Ignorez les distractions. Ne vous laissez pas influencer par les manchettes sensationnalistes ou le tapage médiatique. Puisque les renseignements que ces sources véhiculent sont souvent sensationnalistes, trompeurs ou même faux, résistez à l’envie d’acquérir ou de céder des titres « sous l’impulsion du moment ».

- Adoptez une vision à long terme et tenez-vous-en à votre stratégie. Dotez-vous d’une stratégie de placement rigoureuse et maintenez une vue d’ensemble. Maintenez le cap sur vos objectifs à long terme en vous appuyant sur un plan financier détaillé qui s’aligne sur vos besoins financiers et émotionnels.

2. Biais de familiarité

Le biais de familiarité nous pousse à investir dans des instruments connus et familiers, habituellement parce qu’ils nous semblent plus sûrs que les placements que nous connaissons moins. Par exemple, un investisseur pourrait avoir tendance à acquérir des actions, des obligations ou d’autres instruments qu’il détient déjà ou des placements vantés par les médias. Ce biais peut aussi pousser un investisseur à n’effectuer des placements que dans des titres du pays où il réside (ce qu’on appelle le biais national). Le biais de familiarité peut se traduire par un manque de diversification du portefeuille, limité par les titres connus par l’investisseur et passant à côté des occasions potentielles offertes par d’autres catégories d’actifs ou des titres internationaux (voir graphique 1).

Que pouvez-vous faire?

- Ne mettez pas tous vos œufs dans le même panier. Répartissez vos placements entre plusieurs catégories d’actifs, secteurs et pays pour atteindre plus rapidement vos objectifs financiers, réduire les risques et limiter vos pertes en période d’instabilité des marchés.

- Obtenez des conseils en placement. Un conseiller peut vous fournir une évaluation objective et vous aider à prendre des décisions réfléchies. Il pourra aussi vous proposer une vaste gamme de solutions de placement intégrant les notions de répartition de l’actif et de diversification pour vous aider à vous constituer un portefeuille équilibré tenant compte du risque de concentration.

Graphique 1 : Un monde de possibilités

Source : Morningstar. Rendement total annuel en dollars canadiens, au 31 décembre 2023. Les données supposent que tous les revenus sont réinvestis et exempts de frais de transaction et d’impôt. Le rendement annuel est compose mensuellement. L’information est présentée à titre indicatif seulement. Il n’est pas possible d’investir directement dans un indice.

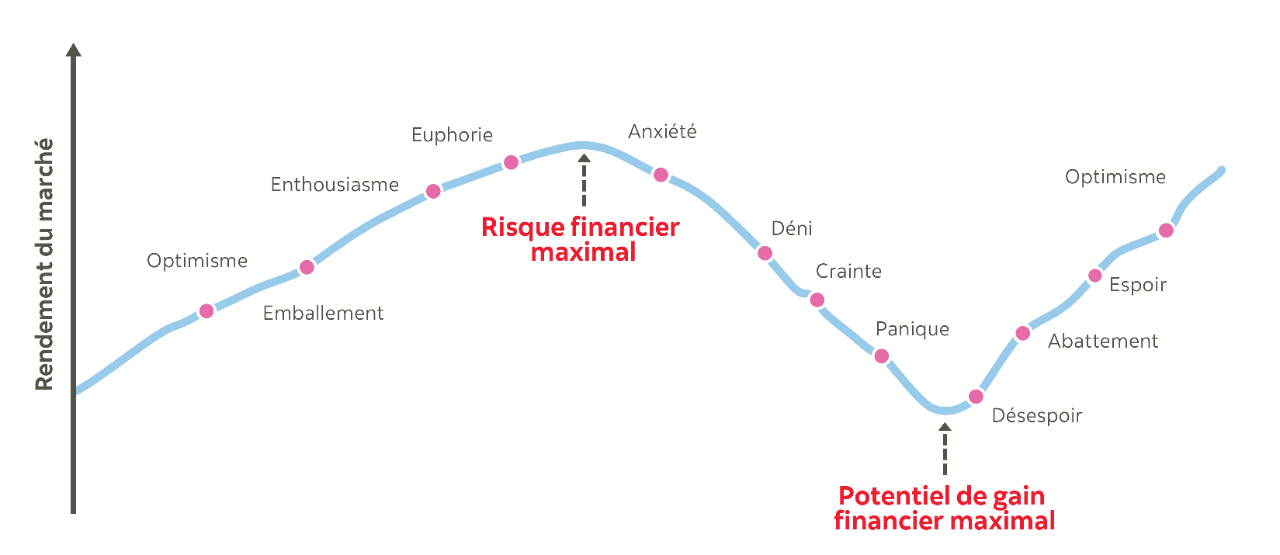

3. L’effet de disposition

L’effet de disposition désigne la peur de l’échec, se manifestant notamment par la tendance des investisseurs à céder trop tôt des placements rentables ou à conserver trop longtemps des placements anémiques. Les investisseurs ressentent généralement les effets d’une perte financière environ deux fois et demie plus durement qu’un gain de la même ampleur*. Bref, nous cherchons le plus possible à éviter les pertes. Or, les replis des marchés sont une réalité saine d’un cycle économique normal. Les aléas du marché font parfois vivre des émotions fortes aux investisseurs (voir graphique 2). De l’exaltation tirée d’un gain important à la douleur découlant d’une perte considérable, nos émotions peuvent souvent nous pousser à prendre des décisions allant à l’encontre de nos objectifs à long terme.

Graphique 2 : Le cycle des émotions des investisseurs

Source : Darst, David M. (Morgan Stanley and Companies, Inc.). The Art of Asset Allocation, 2003.

Que pouvez-vous faire?

- Ne surveillez pas quotidiennement les marchés. Vous risqueriez de décider d’acheter ou de vendre des parts sans vraiment vous appuyer sur des analyses fondamentales et techniques. Un plan financier bien conçu peut vous aider à voir au-delà des fluctuations quotidiennes des cours boursiers et à vous concentrer sur l’atteinte de vos objectifs à long terme.

- Concentrez-vous sur le positif. Considérez les replis du marché comme une occasion d’acquérir des placements à bon prix. En raison des fluctuations du marché, le prélèvement automatique des cotisations (PAC) permet de tirer parti de la méthode de la moyenne d’achat.

4. Le biais d’ancrage

Le biais d’ancrage désigne la tendance à se fier à l’information que l’on reçoit en premier et à s’y fonder pour prendre des décisions futures, même si cette information est arbitraire ou n’est plus pertinente. Le biais d’ancrage peut pousser les investisseurs à conserver une valeur mobilière, même si elle ne représente peut-être plus un placement avantageux, en se basant sur de l’information qui n’est peut-être plus pertinente ou exacte, par exemple son prix d’achat initial. À l’inverse, un investisseur pourrait manquer certaines occasions de placement avantageuses en se fiant sur des renseignements désuets.

Que pouvez-vous faire?

- Tirez profit de l’expertise des professionnels. Les fonds communs de placement et les solutions de portefeuille sont gérés par des gestionnaires de portefeuille professionnels qui prennent des décisions en matière de placement en votre nom, en se fondant sur des études de marché objectives, les données fondamentales des entreprises, la conjoncture des marchés et d’autres facteurs pertinents.

Notions de base en finance comportementale

En plus des notions abordées dans cet article, voici quelques autres biais qui pourraient influer sur vos décisions en matière de placement.

Soyez conscient de vos émotions

Faites de votre mieux pour garder vos biais comportementaux à distance la prochaine fois que vous évaluez une nouvelle occasion de placement. Votre décision est-elle dictée par l’émotion ou se fonde-t-elle sur des données fondamentales en lien avec votre stratégie de placement à long terme?

Les placements dans les fonds communs peuvent entraîner des commissions, des commissions de suivi, des frais de gestion et des charges. Prenez connaissance du prospectus avant d’investir. Les parts de fonds communs ne sont ni garanties ni assurées par la Société d’assurance-dépôts du Canada, ni par tout autre organisme public d’assurance-dépôts. Leur valeur change fréquemment et le rendement antérieur est susceptible de ne pas se répéter.

Le présent document a été préparé par Gestion mondiale d’actifs Scotia à titre indicatif seulement.

Les points de vue exprimés à propos d’un placement, d’une économie, d’une industrie ou d’un secteur de marché en particulier ne doivent pas être considérés comme une recommandation d’achat ou de vente ni comme des conseils en placement. Ils ne dénotent par ailleurs aucune intention d’achat ou de vente des gestionnaires de Gestion mondiale d’actifs Scotia. Ces points de vue peuvent changer à tout moment, selon l’évolution des marchés et d’autres facteurs. Nous déclinons toute responsabilité quant à la mise à jour du présent contenu. Les renseignements fournis aux présentes, notamment ceux qui ont trait aux taux d’intérêt, aux conditions des marchés, aux règles fiscales et à d’autres aspects des placements, peuvent changer sans préavis. Gestion mondiale d’actifs Scotia n’est pas responsable de leur mise à jour.

Le présent document contient des renseignements ou des données provenant de sources externes qui sont réputées fiables et exactes en date de la publication, mais Gestion mondiale d’actifs Scotia ne peut en garantir la fiabilité ni l’exactitude. Aucune information contenue aux présentes ne constitue une promesse ou une représentation de l’avenir ni ne doit être considérée comme telle.

Banque ScotiaMD s’entend de La Banque de Nouvelle-Écosse ainsi que de ses filiales et sociétés affiliées, y compris Gestion d’actifs 1832 S.E.C. et Placements Scotia Inc.

Gestion mondiale d’actifs ScotiaMD est un nom commercial utilisé par Gestion d’actifs 1832 S.E.C., société en commandite dont le commandité est détenu en propriété exclusive par la Banque Scotia.

MD Marques déposées de La Banque de Nouvelle-Écosse, utilisées sous licence.

© La Banque de Nouvelle-Écosse, 2024. Tous droits réservés.