Lecture de 5 minutes

Il peut être tentant de détenir des liquidités : ce sont des instruments tangibles et simples qui procurent un sentiment de sécurité. Si l’utilité de disposer d’une certaine quantité de liquidités va de soi pour combler des besoins à court terme comme ses frais de subsistance ou pour disposer d’une réserve d’urgence, ce choix comporte des coûts importants (et souvent cachés) pour les investisseurs à long terme. Dans le présent article, nous remettons en question la notion selon laquelle « les liquidités priment », en exposant le piège consistant à détenir trop de liquidités et ses conséquences négatives sur le rendement à long terme de vos placements.

Le syndrome de la réserve liquide

En ce qui concerne le volet liquide de votre portefeuille de placements à long terme, le moins est souvent le mieux. Lorsque les marchés sont en hausse, les liquidités peinent souvent à suivre le rythme des autres catégories de titres comme les actions ou les obligations. Une trop forte proportion de titres liquides peut limiter la croissance de l’ensemble de votre portefeuille avec le temps. Voyez cette situation un peu comme celle d’un marathonien qui prendrait le départ en portant un lourd sac à dos : sa performance en souffrirait.

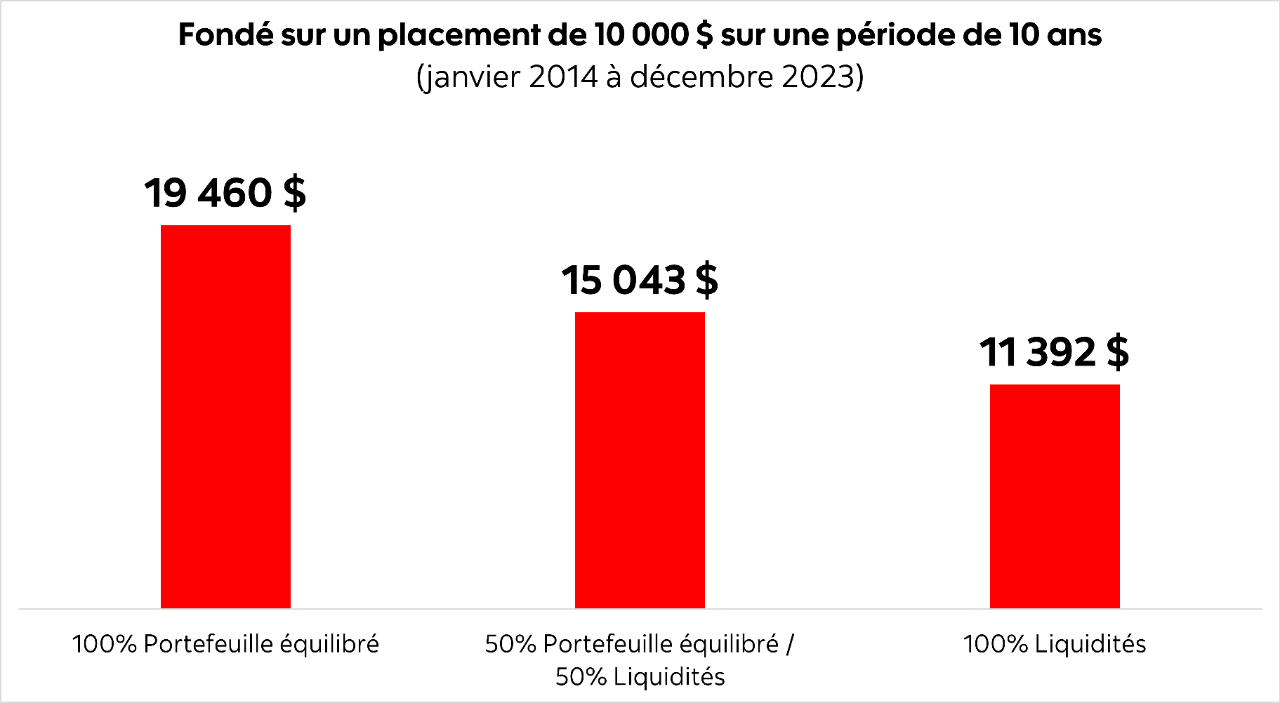

Figure 1: Les liquidités peuvent limiter la croissance à long terme

Sur de longues périodes, le rendement des titres liquides est nettement inférieur, ce qui vous empêchera peut-être d’atteindre vos objectifs. Plus la proportion de titres liquides détenus est élevée, plus l’inertie créée peut nuire aux rendements globaux de votre portefeuille (figure 1).

Gérer les risques plutôt que de les éviter

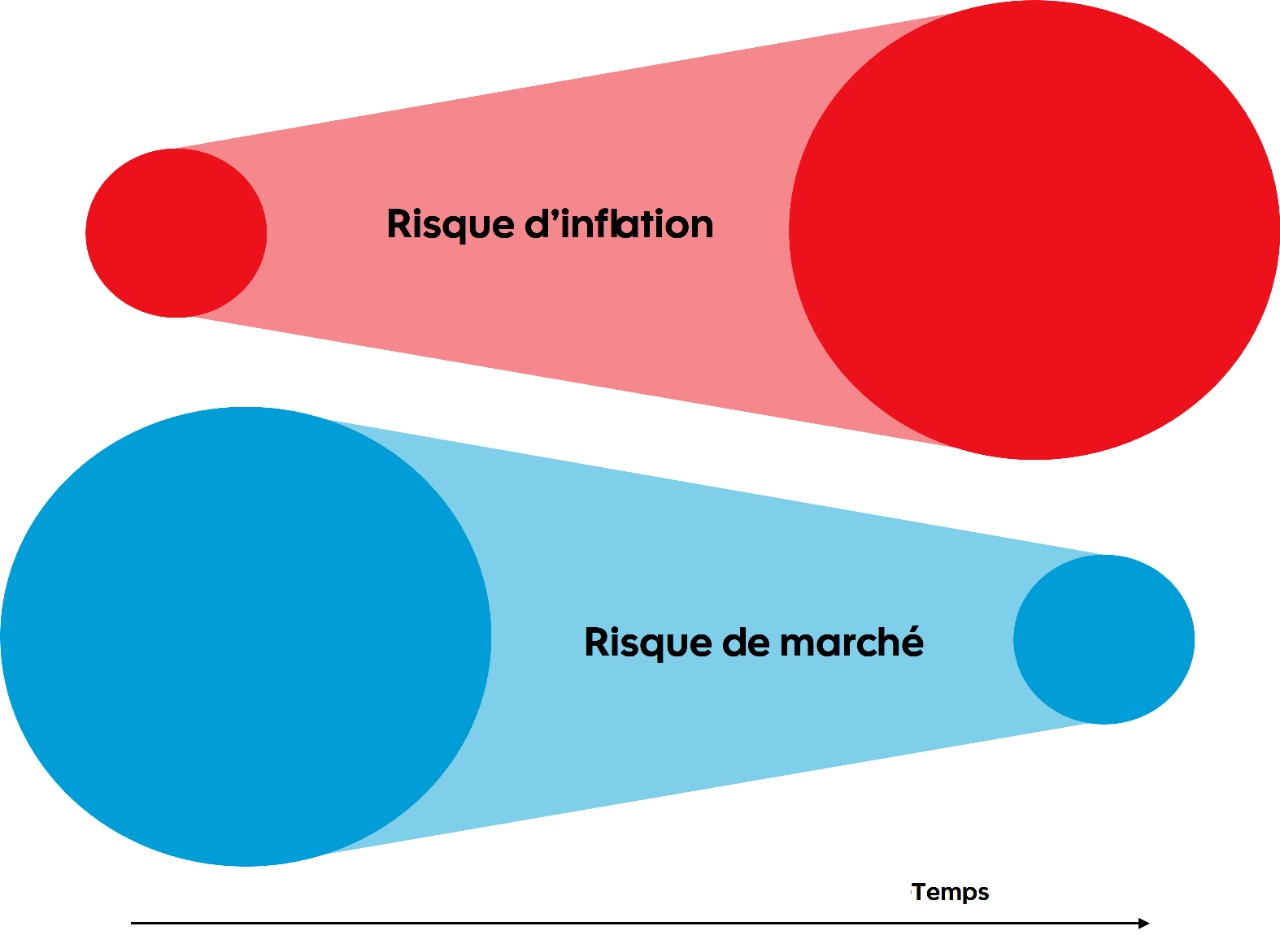

C’est une erreur répandue de croire que les titres liquides sont exempts de tout risque. S’il est vrai que les liquidités stabilisent parfois le portefeuille parce que leur valeur ne fluctue pas autant que celle d’autres catégories de titres (le risque de marché), ils ne s’apprécient pas beaucoup non plus avec le temps, ce qui vous exposera au risque d’inflation (voir figure 2).

Figure 2: Mettre le risque en perspective

Si le coût élevé des aliments et des services vous fait frémir lorsque vous arrivez à la caisse enregistreuse, vous savez ce qu’est l’inflation. Le risque d’inflation augmente avec le temps, au fil des augmentations de prix, ce qui signifie que son effet sur vos économies sera encore plus important sur une longue période. Si vos liquidités s’apprécient moins vite que les prix montent, votre pouvoir d’achat ira en diminuant. C’est donc dire que le rendement réel des liquidités peut être négatif lorsqu’on tient compte de l’inflation.

Le risque de marché désigne quant à lui les facteurs de risque qui influent globalement sur les marchés financiers, y compris la perte éventuelle de valeur d’un placement pendant les périodes de volatilité des marchés. Sur le coup, ces fluctuations à la hausse et à la baisse peuvent causer un inconfort, mais à la longue, vous finirez par les considérer comme de simples cahots sur la route qui vous permettra d’atteindre vos objectifs de vos placements.

Le principe du caractère raisonnable

Au moment de concevoir votre plan de placement, il est crucial d’établir le degré de risque que vous êtes disposé à accepter. S’il est vrai qu’une stratégie de placement trop audacieuse empêchera bien des gens de dormir sur leurs deux oreilles, il reste que l’approche excessivement prudente consistant à vous limiter à des titres liquides peut nuire au potentiel de croissance de votre capital et risque de vous faire rater vos objectifs, surtout après prise en compte de l’inflation. Plutôt que de laisser vos fonds dans des titres liquides afin de gérer les risques, pourquoi ne pas envisager une approche plus stratégique? Les Solutions de portefeuille Scotia sont offertes avec tout un éventail de répartitions stratégiques de l’actif régulièrement rééquilibrées afin de maintenir le risque à l’intérieur de votre zone de confort. Une conseillère ou un conseiller de la Banque Scotia peut vous recommander un portefeuille qui n’est « ni trop audacieux, ni trop prudent » et qui répondra à vos besoins uniques.

Votre argent travaille-t-il aussi fort que vous?

Vous travaillez dur pour gagner votre argent; vos placements devraient en faire autant. Voici certaines questions à vous poser pour établir si votre argent travaille bien pour vous :

- La proportion de titres liquides détenus découle-t-elle d’une décision réfléchie? Ces liquidités sont-elles réservées à une utilisation précise ou constituent-elles pour vous un placement? Dans le deuxième cas, agissez sans tarder et mettez votre argent au travail.

- La proportion de titres liquides détenus dans votre portefeuille correspond-elle à votre profil d’investisseur et à votre tolérance au risque? Êtes-vous prêt à accepter des rendements inférieurs en contrepartie d’un sentiment de sécurité? Revoyez votre profil d’investisseur avec votre conseillère ou conseiller pour déterminer si une autre stratégie de placement ne servirait pas mieux vos intérêts.

- Vos liquidités excédentaires pourraient-elles être utilisées à meilleur escient? Si vous avez dans votre portefeuille un surplus de liquidités, à quel moment en aurez-vous besoin? Envisagez de les placer en tenant compte de votre horizon temporel et de votre tolérance au risque.

En conclusion

À long terme, il sera difficile d’atteindre la destination souhaitée si vos économies durement acquises végètent sous la forme de liquidités. Avec la baisse de l’inflation et la probabilité que les banques centrales réduisent les taux d’intérêt en 2024, l’univers des placements est en voie de se modifier. Le message pour vous est clair : le temps est venu de songer à convertir vos liquidités en placements productifs. Une conseillère ou un conseiller de la Banque Scotia peut faire le point sur votre plan financier et votre stratégie de placement afin de vous aider à garder le cap et atteindre vos objectifs financiers.

MD Marques déposées de La Banque de Nouvelle-Écosse, utilisées sous licence. MC Marque de commerce de La Banque de Nouvelle-Écosse, utilisée sous licence.

© Gestion mondiale d’actifs ScotiaMD, 2024. Tous droits réservés. Dans le présent document, le terme « conseiller de la Banque Scotia » désigne un représentant en fonds communs de Placements Scotia Inc. ou, au Québec, un représentant de courtier en épargne collective. Lorsque vous achetez des parts de fonds communs de placement ou d’autres placements ou services de Gestion d’actifs 1832 S.E.C. et de Placements Scotia Inc., vous traitez avec des employés de Placements Scotia Inc. La Banque Scotia peut avoir recours à ces mêmes employés pour la vente d’autres produits et services financiers.